换向器在电动机中的作用是实现电流换向逆变(在发电机中是实现整流),主要使用在在直流有刷的微特电机中,由铜制接触片围成圆型,与电木粉等用模塑料压塑成一体。

微特电机下游大多数都用在汽车、家电等领域。电机按功率范围、机座号范围和电压等可分为大中小功率及微特电机。微特电机一般是指功率在数百毫瓦到数百瓦、轴中心高小于130mm的电机,主要使用在在汽车、家电、电动工具、办公设备等领域。

无刷电机用电子换向取代有刷电机的电刷和换向器。无刷电机具有有刷电机的一切特性,用电子换向取代有刷电机的机械式电刷和换向器,综合性能优于有刷电机,但需解决力矩波动大、低速特性差、成本高的问题。

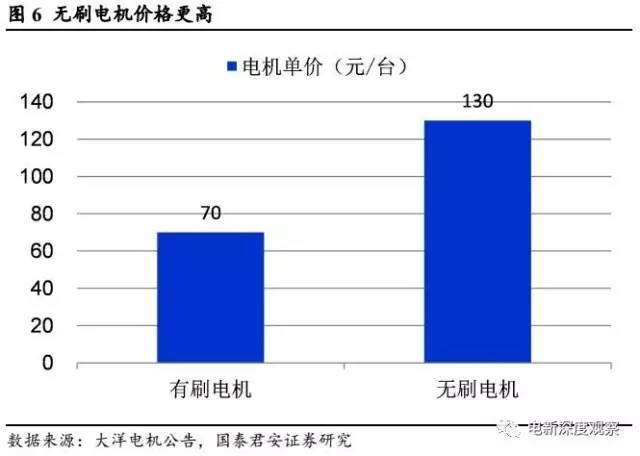

无刷电机成本高于有刷电机,难以大规模替代。无刷电机采用电子控制电路实现换向,设计和制造更复杂,成本相比来说较高,根据大洋电机披露的数据,有刷电机均价为60-70元/台,无刷电机均价为130元/台。

市场份额中,有刷电机是市场主体。有刷电机在汽车领域的应用慢慢增长,需求量从2011年的29.7亿台增加到2015年的33.7亿台。在无刷电机产业化近百年后的今天,有刷电机在汽车电机领域的市场占有率仍然在80%以上。

中国有刷电机产能远超无刷电机。通过梳理国内主要无刷电机厂商发现,无刷电机产能基本由有刷电机厂商升级产品结构带来,产能规模远小于有刷电机,无刷电机产能在百万量级,而有刷电机产能在千万量级。

汽车市场贡献增量。①人们对汽车性能要求逐步的提升,使得汽车用电设备和相应电机数量上升,假设生产每辆汽车使用换向器数量从2015年的30个提升到2020年的60个,叠加汽车产量增长,有望带动新增换向器需求翻倍。②汽车寿命平均为15年,电机更换需求较高,生命周期内要换掉的换向器约8个,随着汽车保有量不断的提高,更新需求随之增加。

我国汽车用换向器(20%增速)接力家电用换向器(8%增速)稳定增长。2015年中国家电用换向器规模为44.2亿元,占据中国换向器65%市场,十三五期间家电用换向器年均增速8%,而汽车换向器十三五年均增速达20%,预计至2020年我国汽车用换向器市场规模将达到137亿元。

换向器为非标定制化产品,优质换向器厂商通过持续研发投入,与下游客户协同研发,持续获得新的项目,维持产品单价稳定。

知名电机企业青睐高端产品,优质厂商能维持较高的毛利率。换向器企业多采用“铜材成本+制造成本+合理利润”的定价模式,毛利率较为稳定。下游知名电机倾向于选择高质量的产品,优质换向器厂商得以维持稳定毛利率水平,业内龙头凯中精密毛利率接近30%。

进入门槛高,认证周期长。国际知名电机企业对换向器供应商的技术水平、供货经验、装备条件、和品质管控等要求比较高,通常要经历2-3年的认证考察,而一旦成为合格供应商后,供货关系相对来说比较稳定。电机企业若更换换向器供应商,需经过汽车总成制造商的认可。一般换向器企业难以通过国际知名电机企业的认证,高端市场壁垒较高。

优质换向器企业客户资源优势稳固且持续扩大。以国内换向器龙头凯中精密为例,其2013-2016年前五大客户重合度高,牢牢锁定了博世集团、阿斯莫、德昌电机、万宝至、戴姆勒、法雷奥等全球知名客户。同时,凯中精密对前五大客户的销售金额逐年提升,高端客户优势明显。

换向器厂商大多分布在在欧美、中国和日本。全球主要换向器制造商包括Kolektor(斯洛文尼亚)、Kirkwood(美国)、Nettelhoff(德国)、MAM(意大利)、杉山(日本),以及国内的凯中精密、华瑞股份、安固、长城、科固、利丰。

换向器行业集中度较高,TOP10份额为45%。换向器市场集中度较高,Kolektor份额为15%,凯中精密份额为12.1%,TOP10份额为45%。

行业标准向有突出贡献的公司聚集。换向器行业发展呈现出以下趋势:①与客户“一体化”融合度加深;②行业逐渐标准化。在这一趋势下,换向器厂商的自动化生产能力、资金和技术实力越发重要,具有资金、技术和客户优势的有突出贡献的公司市场地位稳固,行业不断集中。

发展历程:从斯洛文尼亚换向器小厂到业务多元的国际化企业。Koletor成立于1963年,最初是一个技术落后的换向器生产企业,产品只能在斯洛文尼亚国内销售,经过50多年的发展,Kolektor成为全世界最大的换向器厂商,业务拓展到零部件和系统、电力、工程技术系统三大板块。

从主业横向整合到纵向产业链整合。Koletor作为换向器制造厂商,其发展思路可以总结为以下三条主线:①换向器业务内生发展:Kolektor积极进行研发技术、市场开拓,同时扩大产能,最终其销售市场从斯洛文尼亚扩展到欧洲再到全球。②并购其他换向器企业:Kolektor先后并购了韩国换向器厂商Sinyungh和美国换向器厂商TKI,扩大产能的同时获取被并购企业的销售经营渠道,使产品进一步覆盖亚洲和美洲地区。③外延发展:通过自身开展新业务和外延并购进行产业多元化,形成了三大业务板块。一是零部件和系统:在换向器的基础上,发展定子、电机控制器业务,通过外延并购涉足磁体技术、机械设备和工具制造业务。二是电力行业:通过外延并购,涉足小型水电设备设计和工程,涡轮机、水泵、输配电变压器制造。三是工程技术系统:通过外延并购和自身业务发展,成为工程技术解决方案提供商,包括水处理、绝缘、自动化与电气工程的设计和实现。

突破主业瓶颈,规模远超同行。换向器行业全球市场规模仅百亿元,天花板较低,MAM、Nettelhoff等专注于换向器的企业规模都比较小,而积极外延发展的Kolektor成长为了年出售的收益5亿欧元的国际化企业,其2020年的收入目标是10亿欧元。

均胜电子上市前与凯中精密规模相当。均胜电子在2011年借壳上市,上市之前是一家以汽车功能件(涉及发动机进气管、洗涤器、空调出风口等)为主业的零部件企业,2010年均胜集团的营收为11.9亿元,净利为1.6亿元,和凯中精密上市前体量相当。

均胜电子上市后围绕汽车零部件持续并购。均胜电子先后收购了汽车电子公司德国普瑞、德国机器人公司IMA、德国QUIN、汽车安全系统全球供应商美国KSS以及智能车联领域的德国TS,成为全球化的汽车零部件顶级供应商,业务覆盖智能驾驶系统、汽车安全系统、工业自动化及机器人、新能源汽车动力管理系统和高端汽车功能件总成。

并购使均胜电子收入与市值实现跨越式增长。均胜电子的营收规模有两次飞跃:①并购德国普瑞,营收从2011年的14.6亿元增长到2012年的53.6亿元;②并购美国KSS和德国TS汽车信息业务,营收从2015年80.8亿元提升至2016年185.5亿元;③五年时间,市值从2012年50亿元增长至2016年228亿元。

换向器龙头公司有望延伸产业链以打开成长空间。目前A股换向器行业有凯中精密、华瑞股份,①下游客户为汽车与家电用微特电机,目前A股上市的有大洋电机、卧龙电气、方正电机等,下游电机企业大多延伸至新能源汽车电机与工控电机等领域;②考虑到换向器市场天花板,公司有望延伸至其他零部件领域(凯中已逐渐落地),成长空间有望进一步打开,推荐标的:凯中精密。

5.1.1.大客户优势支撑主业稳健增长业绩稳定成长,股权激励指引2017-19年20%/50%/90%净利润增速。凯中精密近5年业绩增长较快,2016年换向器毛利率提升2.3%,同时公司在拓展连接器、汽车轻量化零件、多层绝缘线、德国沃特高强弹性零件等新业绩增长点,据2017年1月限制性股票激励计划业绩指引,公司2017-19年净利润增速为20%/50%/90%,CAGR近50%。

行业标准与定价权有望向公司逐渐倾斜。①凯中精密占全球12%份额,拥有博世集团、德昌电机等客户,海外知名电机企业供应商认证周期2-3年,高端市场壁垒较高。②全球换向器市场百亿规模,除Kolektor(15%份额)和凯中精密外,份额均不足4%,公司汽车电机用换向器年销量6亿只,在全球34亿只中占比17%,在行业专业化分工趋势下,行业标准有望逐渐向凯中倾斜。

大客户优势支撑稳定现金流。凯中精密拥有博世集团、戴勒姆、德昌电机、法雷奥、万宝至、大陆集团、阿斯莫、日本电产等全球知名客户,海外知名电机企业供应商认证周期2-3年,公司连续三届获得博世集团全球优秀供应商荣誉。前五大客户多年来相对来说比较稳定且集中度高,销售额占比在50%左右。

延伸产业链有望打开成长空间。①公司持续拓展布局连接器、汽车轻量化零件、多层绝缘线月外延并购德国高强弹性零件业务,进入高强弹性零件在欧洲汽车(戴姆勒)及航空(空客)的市场;③2017年4月发布了重要的公告,将收购汽车零件资产,预计交易金额为3-4亿元。产业链延伸有望与主业客户渠道等协同成长。

全球新能源汽车处于高速成长期,“三电”零部件有望贡献千亿增量市场。公司积极布局汽车精密零组件开发,考虑到电动车的蓬勃发展前途,从汽车零部件的产业链延伸角度,我们大家都认为公司有望在“三电”(电机、电控、电池)零部件等领域取得突破:①电机方面,除了换向器以外,公司已实现了连接器的量产销售;②电控方面,有望开发EPS(电动转向系统)配件、ABS(刹车防抱死系统)等三合一及五合一配件;③电池方面,电池结构件、电池支架等配件均为零部件延伸的领域。

凯中高强弹性零件进入戴姆勒与空客供应链,市场占有率提升将带来稳定业绩增长。公司通过并购德国沃特公司资产进入高强弹性零件在欧洲汽车(戴姆勒)及航空(空客)的市场,产品最重要的包含弹簧和冲压件。据美力科技招股说明书披露,中国弹簧市场空间超过200亿元,预计全球市场达800亿元。据行业数据,冲压件多用在车身和底盘,平均每辆车用量价值1.5万元,按全世界汽车接近1亿辆的年产销量计算,对应万亿市场空间,考虑到企业主要开发体型较小的精密零组件,按1/10计算,也对应超过千亿市场。凯中精密有望整合德国弹性零件业务,进入中国和其他几个国家市场。

新业务市场占有率的提升,将带来公司业绩持续增长。根据上面的市场预计,公司“三电”配件和高强弹性零件对应的市场空间达3,300亿元,若公司能占据1%份额,将带来33亿元收入,若份额达到5%,将带来165亿元收入。